Impôts et handicap : les exonérations dont vous pouvez bénéficier

Cet article présente les différentes exonérations et réductions d’impôts à connaître avant de remplir sa déclaration d’impôts.

Comment déclarer son handicap ou invalidité sur sa feuille d’imposition ?

Pour pouvoir bénéficier d’une 1/2 part supplémentaire pour invalidité, vous devez être titulaire :

– d’une carte pour une invalidité au moins égale à 80 % ou de la carte mobilité inclusion avec la mention “invalidité” ;

– ou d’une pension d’invalidité pour accident du travail de 40 % ou plus ;

– ou d’une pension militaire pour une invalidité de 40 % ou plus.

Si vous remplissez ces conditions, il faudra cocher la case P de la rubrique relative à la situation du foyer fiscal de votre déclaration des revenus. Si votre conjoint(e) remplit également ces conditions, (ou si votre conjoint(e) décédé(e) l’année précédente les remplissait), cochez la case F de cette rubrique.

Vous pouvez bénéficier de cette 1/2 part dès l’année du dépôt de votre demande de carte d’invalidité ou de carte mobilité inclusion avec la mention “invalidité”, même si elle n’est pas encore attribuée. Vous devrez, alors, être en mesure de fournir le justificatif lorsqu’elle vous sera délivrée. Si elle n’est pas accordée, une déclaration des revenus rectificative devra être déposée.

NB : Vous pouvez également déclarer votre situation d’invalidité dans votre Espace Particulier, rubrique “https://cfspart.impots.gouv.fr/LoginAccess?op=c&url=aHR0cHM6Ly9jZnNwYXJ0LmltcG90cy5nb3V2LmZyLw==Gérer mon prélèvement à la source” en cliquant sur l’onglet Actualiser suite à une hausse ou une baisse de revenuspuis en cochant les cases prévues dans le cadre Situations particulières. Cela vous permettra d’adapter votre taux et vos acomptes éventuels sans attendre le dépôt de la déclaration. Cependant, cette démarche ne se substitue pas à la déclaration de vos revenus.

Voici les principales spécificités concernant l’impôt sur le revenu, les impôts locaux et les droits de mutation.

L’impôt sur le revenu et les crédits d’impôts

L’impôt sur le revenu

Il faut rappeler qu’il est calculé en fonction des revenus perçus par les membres du foyer fiscal l’année précédente, du nombre de parts fiscales et d’éventuels réductions ou crédits d’impôts. Le nombre de parts peut être augmenté, ce qui fait diminuer le montant de l’impôt.

Une demi-part ou une part supplémentaire peut être accordée pour :

– Les personnes titulaires d’une carte d’invalidité, pour une incapacité d’au moins 80 % ou d’une pension militaire ou d’accident du travail pour une invalidité d’au moins 40 %, bénéficient d’une demi-part supplémentaire. Cette demi-part est octroyée pour chaque conjoint ou partenaire pacsé remplissant ces conditions.

– Les personnes titulaires de la carte d’ancien combattant ou d’une pension militaire d’invalidité ou de victime de guerre dès lors qu’elles sont nées avant le 1er janvier 1945 bénéficient d’une demi-part supplémentaire.

– Les enfants handicapés à charge quel que soit leur âge, dès lors qu’ils ne peuvent pas subvenir à leur besoin, titulaires de la carte d’invalidité d’au moins 80%, bénéficient d’une demi-part supplémentaire ou d’une part supplémentaire à partir de la troisième personne à charge.

Certaines personnes en situation de handicap bénéficient, en plus de la majoration de parts de quotient familial, d’un abattement sur le revenu imposable. Cet abattement concerne les personnes bénéficiaires d’une pension militaire d’invalidité d’au moins 40 %, les personnes titulaires d’une pension d’invalidité pour accident du travail d’au moins 40 % et les bénéficiaires d’une carte mobilité inclusion mention “invalidité” pour incapacité d’au moins 80 %.

Les revenus exonérés d’impôt sur le revenu sont les suivants :

– l’allocation adulte handicapé (AAH),

– l’allocation personnalisée d’autonomie (APA),

– les prestations compensatoires pour handicap,

– l’allocation d’éducation de l’enfant handicapé,

– les rentes d’accident du travail et des maladies professionnelles.

L’emploi d’un salarié à domicile

Pour leurs besoins liés à leur handicap, les personnes handicapées sont susceptibles de faire appel à un salarié à domicile. Un crédit d’impôt égal à 50 % des dépenses supportées pour l’emploi d’un salarié à domicile leur est accordé.

Le contrat d’assurance “rente-survie”

Les personnes handicapées titulaires d’un contrat d’assurance “rente-survie” bénéficient d’une réduction d’impôt égale à 25 % du montant des primes versées. Le montant des primes versées pour le calcul de la réduction d’impôt est limité à 1.525 euros auxquels s’ajoutent 300 euros par enfant à charge.

Les dépenses d’équipements du logement pour personnes handicapées

Les personnes handicapées bénéficient d’un crédit d’impôt égal à 25 % des dépenses engagées pour l’achat de certains équipements effectués jusqu’au 31 décembre 2021. Il s’agit :

– des équipements conçus pour l’accessibilité des logements aux personnes âgées ou handicapées ;

– des équipements permettant l’adaptation des logements à la perte d’autonomie ou au handicap

Les impôts locaux

La taxe foncière

Pour obtenir cette exonération il faut :

– Soit être titulaire de l’Allocation de solidarité aux personnes âgées (ASPA),

– ou de l’Allocation supplémentaire d’invalidité (ASI) ;

– Soit être âgé de plus de 75 ans ;

– Soit percevoir l’Allocation aux adultes handicapés (AAH).

Les personnes titulaires de l’ASPA ou ASI hébergées dans une maison de retraite ou un établissement de soins de longue durée (en cas de perte d’autonomie) peuvent être exonérées de taxe foncière si elles conservent la jouissance de leur habitation principale. Enfin si vous percevez l’AAH ou avez plus de 75 ans vous êtes soumis à un plafond de revenu. Les titulaires de l’Allocation de solidarité aux personnes âgées (ASPA) ou de l’Allocation supplémentaire d’invalidité (ASI) sont exonérés sans condition.

À noter : l’exonération ne s’applique pas à la taxe d’enlèvement des ordures ménagères.

Les droits de mutation en matière de fiscalité et handicap

Dans le cadre des successions et des donations, les personnes handicapées bénéficient d’abattements spécifiques pour l’évaluation de certains biens et lors du calcul des droits à payer. Ils sont accordés aux personnes se trouvant dans l’incapacité de travailler dans des conditions normales de rentabilité en raison d’un handicap physique ou mental.

Un abattement spécifique de 159 325 euros est applicable sur la part de tout héritier, légataire ou donataire, incapable de travailler dans des conditions normales, en raison d’une infirmité physique ou mentale au jour de la donation ou de l’ouverture de la succession. Si elle est âgée de moins de dix-huit ans, cette personne ne doit pas pouvoir acquérir une instruction ou une formation professionnelle d’un niveau normal pour bénéficier de l’abattement spécifique.

Il peut se cumuler avec l’abattement visant les héritiers en ligne directe de 100.000 euros tous les 15 ans ou celui des frères et sœurs du défunt de 15 932 euros. Dans une succession, un abattement de 20 % est appliqué pour l’évaluation de la résidence principale du défunt lorsque ce logement constitue également la résidence principale d’un enfant handicapé mineur ou majeur du défunt ou de son conjoint.

Enfant en situation de handicap à charge : qui récupère la 1/2 part ?

Le fait d’avoir un enfant en situation d’invalidité permet aussi d’avoir une 1/2 part et donc de bénéficier d’un abattement fiscal.

Pour cela, il faut que l’enfant réponde à une des deux conditions :

– avoir une carte d’invalidité 80% ;

– avoir la carte mobilité inclusion avec une mention invalidité.

Si une des deux conditions est remplie, il est alors possible de cocher la case pour avoir la 1/2 part invalidité.

Attention, il faut absolument que l’enfant soit rattaché à votre foyer fiscal.

S’il fait sa propre déclaration, vous ne pouvez pas bénéficier de la demi-part.

Si l’enfant est mineur et pleinement à charge, cochez la case G. Si votre enfant est en résidence alternée, chaque parent coche alors la case I. L’avantage fiscal sera coupé en deux. Ils auront chacun un quart de part avec un gain fiscal maximum de 3179 € divisé en 2 (soit 1 590 € d’impôts en moins). Enfin, la case R existe si votre enfant est majeur, invalide et toujours rattaché au foyer fiscal.

La réduction d’impôt est égale à 762 euros lorsque la majoration de quotient familial accordée au contribuable qui a à sa charge des enfants titulaires de la carte d’invalidité ou de la carte mobilité inclusion portant la mention invalidité est d’un ¼ de part (avantage qui est plafonné à 764 €). Ce quart de part est accordé lorsque l’enfant titulaire de la carte d’invalidité ou de la carte mobilité inclusion portant la mention invalidité est à la charge égale de l’un et l’autre de ses parents.

L’abattement spécial

Les personnes âgées de plus de 65 ans ou invalides de condition modeste peuvent bénéficier d’un abattement spécial sur le revenu imposable. Cet abattement a pour particularité d’être directement déduit du revenu net global.

L’abattement spécifique s’applique aux contribuables :

– âgés de plus de 65 ans au 31 décembre de l’année d’imposition ;

– titulaires d’une pension militaire d’invalidité pour une invalidité d’au moins 40 % ;

– titulaires d’une pension d’invalidité pour un accident du travail d’au moins 40 % ;

– titulaires de la carte d’invalidité pour incapacité d’au moins 80 % ou pour invalidité de 3ème catégorie ou de la carte mobilité inclusion portant la mention invalidité pour incapacité permanente.

L’abattement ne s’applique qu’une fois pour une même personne y compris lorsque le contribuable se trouve dans plusieurs des situations mentionnées ci-dessus (par exemple, lorsque le contribuable est à la fois âgé de plus de 65 ans et titulaire de la carte d’invalidité ou de la carte mobilité inclusion portant la mention invalidité, il ne pourra bénéficier de l’abattement spécial qu’une seule fois). En revanche, lorsque chacun des membres du couple soumis à imposition commune satisfait aux conditions, l’abattement spécial s’applique pour chacun d’eux.

Le montant de l’abattement pour personne âgée ou invalide varie en fonction du revenu net global de l’ensemble du foyer fiscal obtenu après déduction, le cas échéant, des déficits des années antérieures et des charges du revenu global mais sans tenir compte des plus-values imposées à l’IR à un taux proportionnel, ni des revenus soumis à prélèvement libératoire. Les revenus imposés selon le système du quotient sont en revanche retenus pour leur montant total.

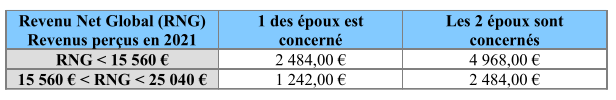

Ainsi, en fonction du montant du revenu net global et du nombre des conjoints concernés, l’abattement spécial s’élève à :

Les dons manuels

En vertu de l’article 790 G du Code général des impôts, les dons de sommes d’argent consentis en pleine propriété au profit d’un enfant, d’un petit-enfant, d’un arrière petit enfant ou, à défaut d’une telle descendance, d’un neveu ou d’une nièce ou par représentation , d’un petit neveu ou d’une petite nièce sont exonérées de droits de mutations dans la limite de 31.865 euros tous les 15 ans.

Cette exonération est subordonnée au respect des conditions suivantes : le donataire est âgé de dix-huit ans révolus ou a fait l’objet d’une mesure d’émancipation au jour de la transmission. Depuis le 31 juillet 2011, le donateur doit être âgé de moins de 80 ans, quelle que soit la qualité du donataire. Cette exonération se cumule avec les abattements prévus aux I,II et V de l’article 779 et aux articles 790 B et 790 D du Code général des impôts. Il n’est pas tenu compte des dons de sommes d’argent

pour l’application de l’article 784 du Code général des impôts.

Le don, s’il n’est pas constaté dans un acte, devra être enregistré dans le mois suivant la remise des fonds sur un imprimé spécifique n°2735, intitulé « Déclaration de dons manuels et sommes d’argent ».

Les contrats d’assurance de « rente survie » et « d’épargne handicap »

Le contrat rente survie est un contrat d’assurance en cas de décès qui garantit le paiement au bénéficiaire d’une rente viagère

ou d’un capital après le décès de l’assuré. Il permet d’assurer des revenus à un handicapé tout en bénéficiant d’un régime fiscal spécifique.

Une partie des rentes viagères à titre onéreux est soumise à l’impôt sur le revenu. Cette partie est variable selon l’âge que vous avez au moment du 1er versement de la rente. À la date du 1er versement, la fraction imposable est de :

– 70 % si vous aviez moins de 50 ans ;

– 50 % si vous aviez entre 50 et 59 ans ;

– 40 % si vous aviez entre 60 et 69 ans ;

– 30 % si vous aviez plus de 69 ans.

En revanche, si la rente est viagère, elle ne sera pas prise en compte pour le calcul de l’AAH.

Le crédit d’impôt pour les dépenses d’aménagement

Un crédit d’impôt est accordé pour les dépenses d’installation et de remplacement des équipements spécialement conçus pour les personnes âgées et personnes handicapées. Il s’applique pour un propriétaire ou locataire, que le logement soit neuf ou ancien.

Les équipements permettant de bénéficier du crédit d’impôt sont limités aux équipements sanitaires et aux équipements de sécurité et d’accessibilité. Pour bénéficier du crédit d’impôt, ces équipements doivent être installés par un professionnel.

Le crédit est égal à 25 % des dépenses effectuées (prix des équipements et la main d’œuvre TTC), dans la limite de 5 000 euros pour une personne célibataire, veuve ou divorcée et 10 000 € pour un couple marié ou pacsé. Ce plafond est majoré de 400 euros par personne à charge. Ce plafond s’applique sur une période de cinq années consécutives comprises entre le 1er janvier 2011 et le 31 décembre 2015.

Le simulateur d’impôts

Un simulateur en ligne est mis à disposition sur le site des impôts pour faciliter la déclaration d’impôts. Il se trouve à l’adresse suivante : https://www.impots.gouv.fr/simulateurs.

Plusieurs options s’offrent donc à vous afin de bénéficier d’une exonération ou d’une réduction d’impôts. Il ne faut pas hésiter à utiliser le simulateur d’impôts lors de votre recherche !

Pour plus d’informations, n’hésitez-pas à consulter le livret sur les allégements fiscaux pour les personnes en situation de handicap ou en invalidité, mis en oeuvre par le Ministère des Finances Publiques.

Clémence TOUCHE,

rédactrice bénévole FMH